Hola amig@s, hoy os explicaré como rellenar el modelo 111 de Retenciones e ingresos a cuenta.

Si eres autónomo o empresario puede que hayas aplicado retenciones a cuenta del IRPF en facturas o nóminas de trabajadores.

Si es así, has de presentar trimestralmente el modelo 111 a Hacienda.

Por ello a continuación os enseñaré cómo rellenar el modelo 111 de retenciones online.

Cómo rellenar el modelo 111 de Retenciones.??

¿Qué es el modelo 111?

El modelo 111, es el modelo trimestral por el que las empresas y autónomos declaran e ingresan las retenciones que han practicado durante el trimestre a trabajadores, a profesionales o a empresarios.

¿Quién está obligado a presentarlo?

Concretamente, están obligados a presentar el modelo 111 aquellos autónomos que hayan retenido el IRPF en:

- Nóminas de empleados

- Facturas de profesionales

- Facturas de compra de algunas actividades.

¿Cuándo se aplican retenciones?

En los siguientes casos:

- Rendimientos de trabajo: nóminas, finiquitos, etc.

- Rendimientos de algunas actividades económicas: actividades profesionales a un asesor; actividades agrícolas y forestales; actividades empresariales en estimación objetiva (pertenecientes a módulos que están obligadas a retener el 1%); propiedad intelectual, industrial, minas, etc..

- Premios de participación en juegos, concursos o rifas.

- Ganancias patrimoniales por aprovechamiento forestal en montes públicos.

- Cesión de imagen.

¿Cuándo se presenta el modelo 111?

Como se trata de una declaración trimestral (salvo para Grandes Empresas o Administraciones Públicas, que han de hacerlo de forma mensual), el modelo 111 se rige por el siguiente calendario de presentación fijado por Hacienda:

- Primer trimestre: del 1 al 20 de abril, ambos inclusive.

- Segundo trimestre: del 1 al 20 de julio, ambos inclusive.

- Tercer trimestre: del 1 al 20 de octubre, ambos inclusive.

- Cuarto trimestre: del 1 al 20 de enero, ambos inclusive.

Si el último día cae en fin de semana o festivo, el plazo se alarga hasta el siguiente día hábil.

Por último, has de tener presente el modelo 190, que es la versión anual del 111.

Este has de presentarlo de forma anual, y ha de cuadrar con las cuatro declaraciones trimestrales que hiciste del modelo 111.

¿Cómo se rellena el modelo 111 de retenciones online?

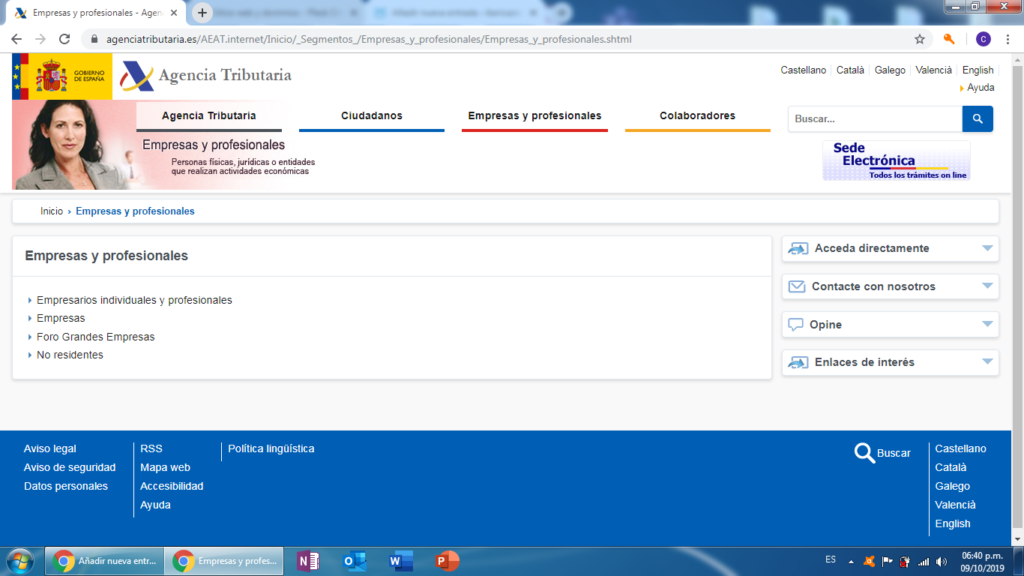

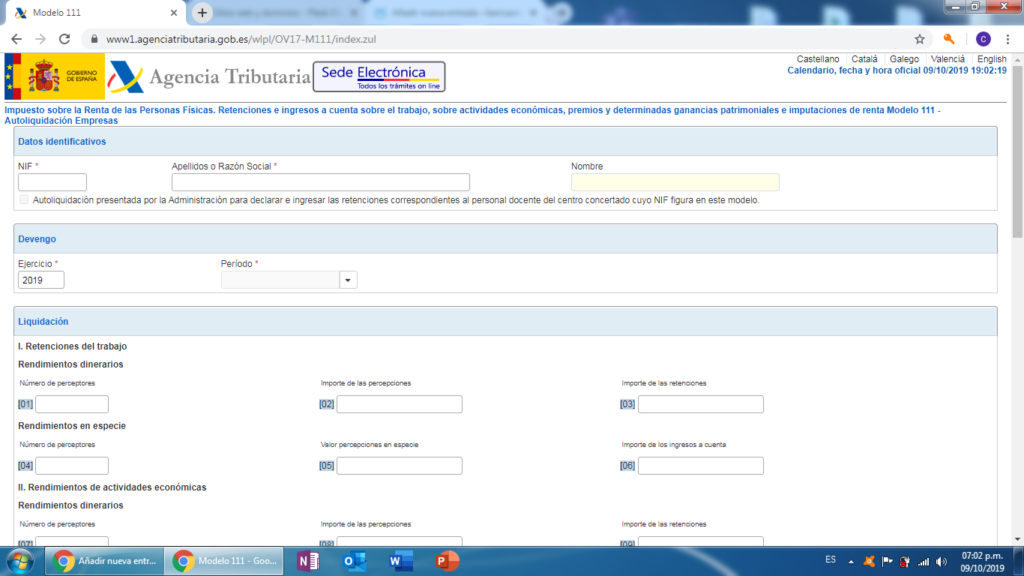

Lo primero que tenemos que hacer es entrar en la web de la Sede Electrónica de la Agencia Tributaria.

Antes de ponerte manos a la obra, convendría que tuvieras cerca todas las facturas y nóminas a trabajadores donde hayas aplicado la retención del IRPF durante el trimestre que vas a declarar.

Esta información la obtendrás de forma rápida en tu registro de gastos.

Si ya tienes esta información, podemos continuar.

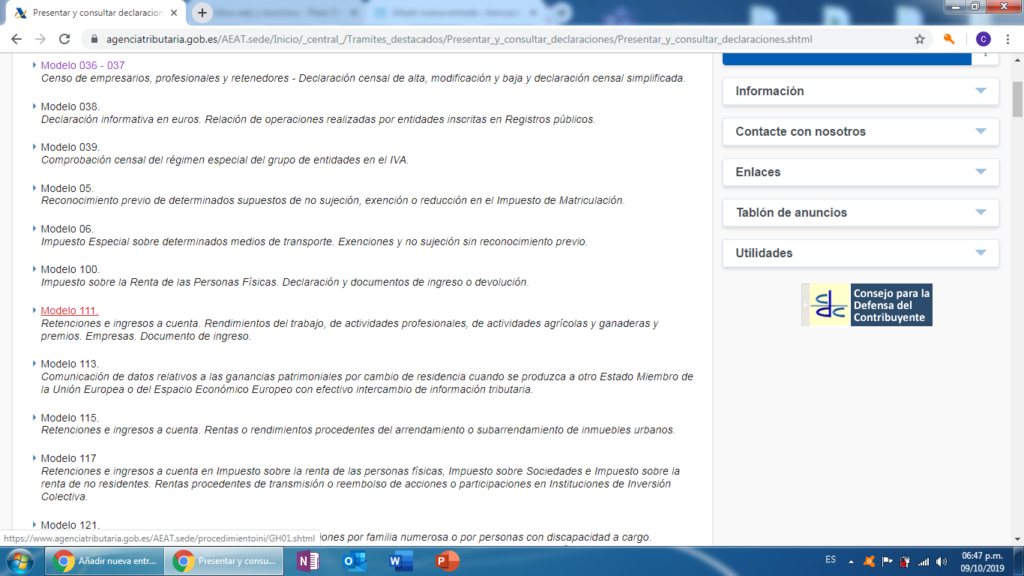

Pincha aquí para entrar directamente en la sede electrónica de la Agencia tributaria.

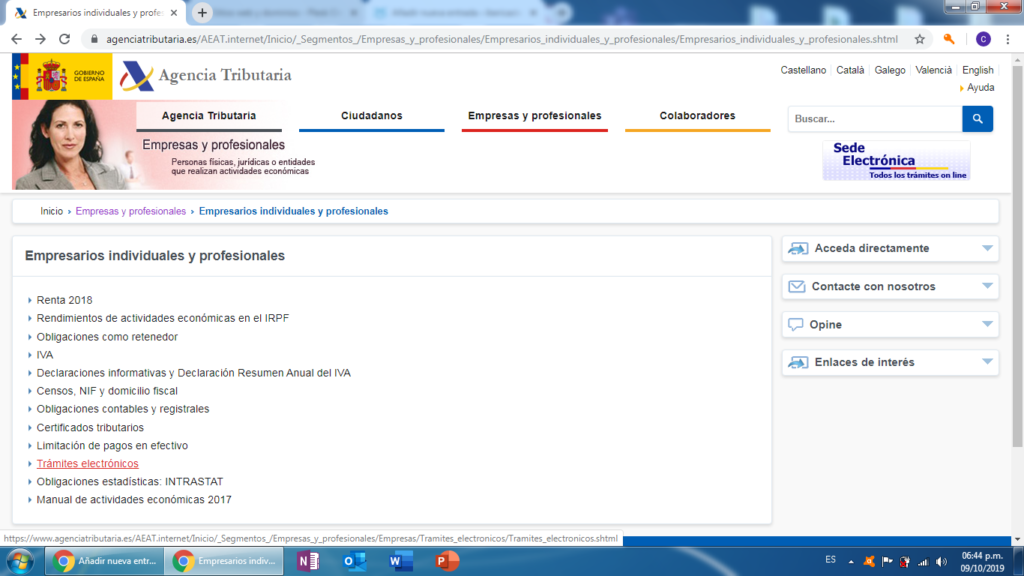

Haz clic en Empresas individuales y profesionales

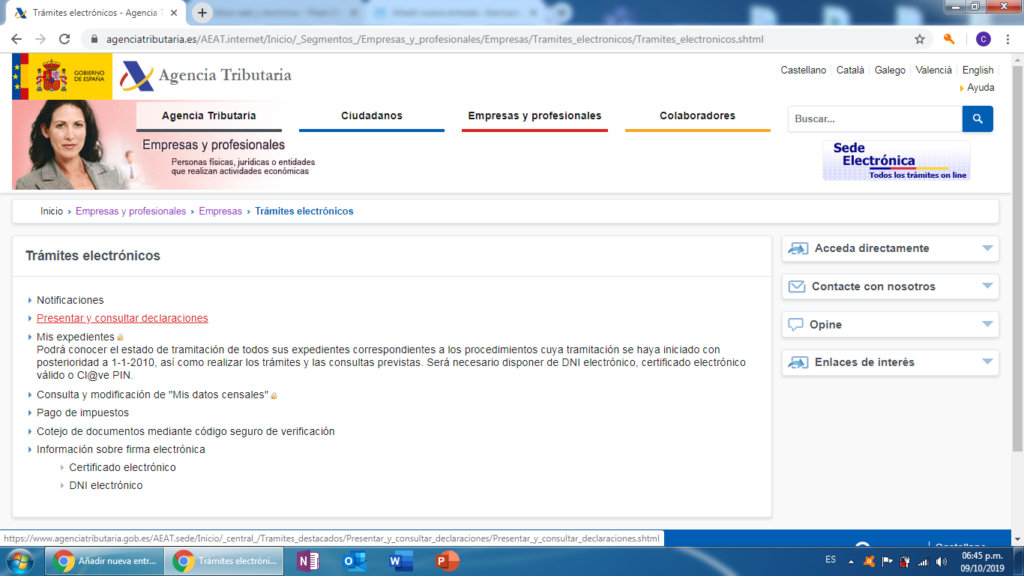

Ahora pincha en Trámites electrónicos

Haz clic en Presentar y consultar declaraciones

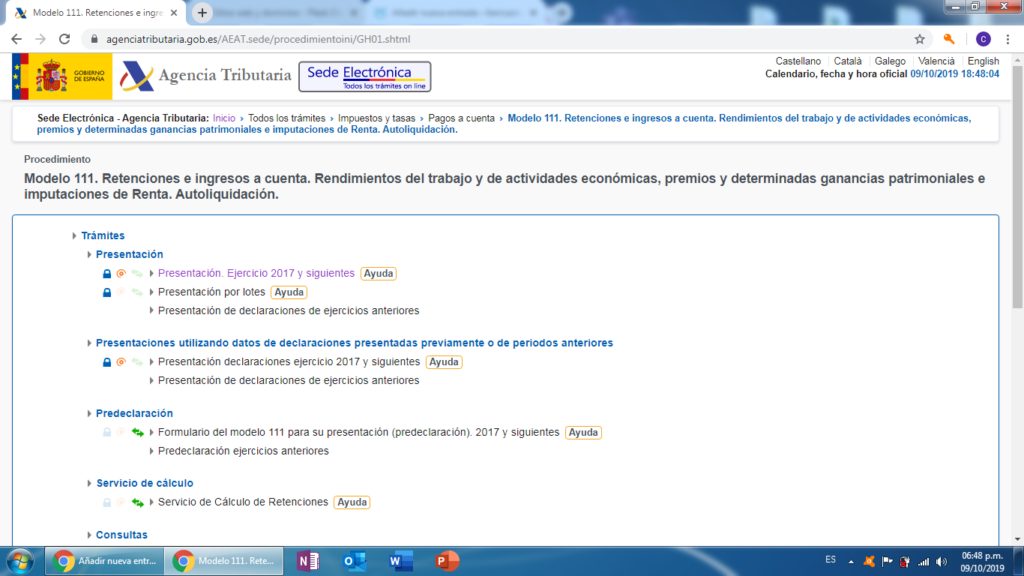

Pincha en Modelo 111

A continuación haz clic en Presentación de Ejercicio 2017 y siguientes

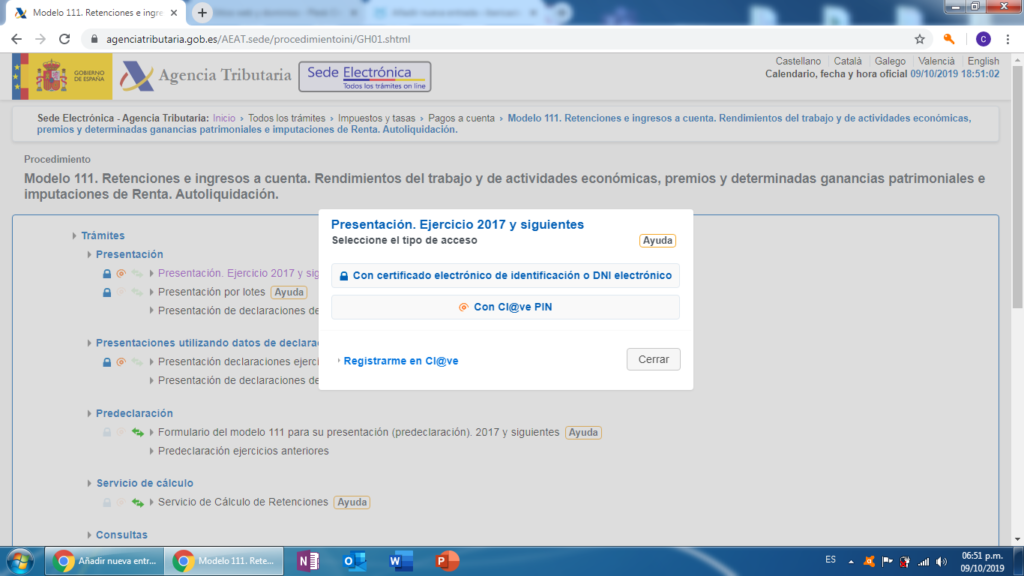

Ahora, nos tendremos que identificar con nuestro certificado digital, si aún no lo tienes haz clic aquí para obtenerlo.

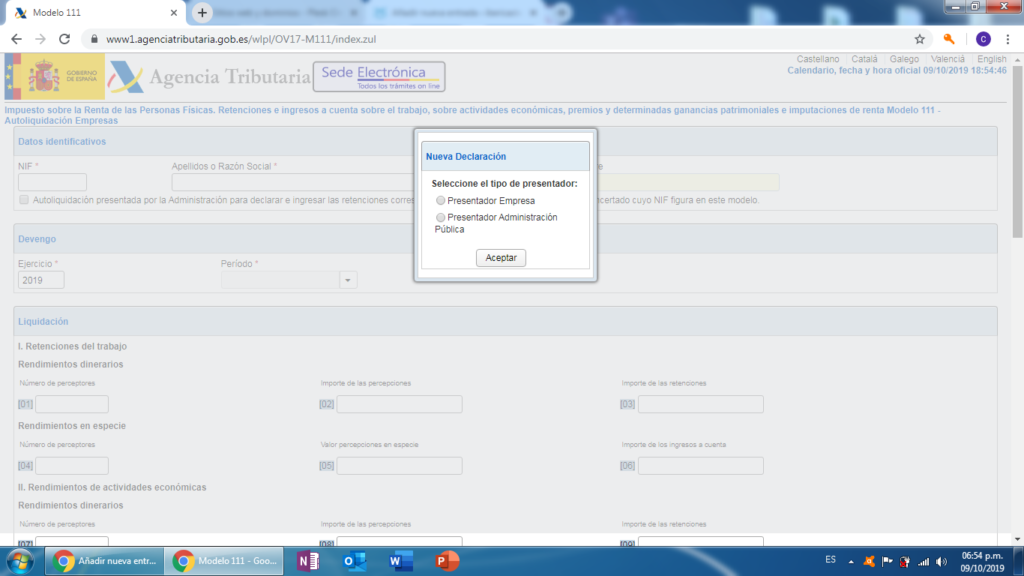

Una vez nos hayamos identificado, nos aparecerá los apartados del modelo 111 para que lo rellenemos.

En el cuadro de Selección del Tipo de presentador , marca la casilla Presentador empresa

1) Datos identificativos.

Simplemente, rellenar tus datos fiscales (NIF, nombre y apellidos).

2) Devengo.

Está formado por el año de ejercicio (por ejemplo, 2019) y el periodo, es decir, el trimestre (1T, 2T, 3T o 4T).

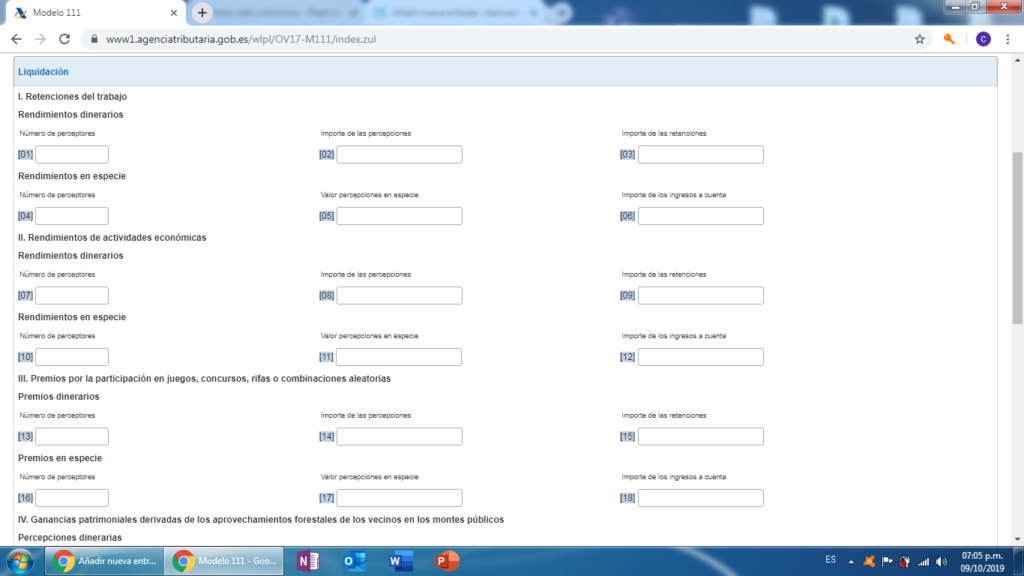

3) Liquidación.

Aquí es donde has de declarar las retenciones aplicadas. Consta de cinco subapartados:

El subapartado I

Está dedicado a los rendimientos del trabajo, es decir, los sueldos, que pueden ser dinerarios o en especie.

A continuación, te aclaramos el significado de cada casilla:

Casilla [01]:

Debes especificar el número de personas físicas a las que has aplicado una retención a cuenta del IRPF en sus nóminas (de rendimientos del trabajo dinerarios).

Casilla [02]:

La suma de las nóminas que pagaste a los trabajadores de la casilla [01].

Casilla [03]:

La suma de todas las retenciones a cuenta del IRPF que aplicaste a las nóminas de la casilla [02].

Casilla [04], [05] y [06]:

Lo mismo que en las tres casillas anteriores [01], [02] y [03], pero referente a los pagos que has hecho a tus trabajadores en concepto de un bien o servicio determinado (seguros, vehículos, transporte, vivienda, vales, cursos de formación o entrega de acciones).

El subapartado II

Está reservado a las retenciones a cuenta de IRPF de los rendimientos de actividades económicas, es decir, servicios profesionales prestados (dinerarios o en especie) durante el correspondiente trimestre.

Está formado por las siguientes casillas:

Casilla [08]:

Aquí has de hacer constar la suma de esos servicios que te han prestado profesionales de la casilla [07].

Casilla [09]:

La suma de las retenciones que aplicaste a las facturas de la casilla [08].

Casilla [10], [11] y [12]:

Sigue el mismo criterio que las casillas [07], [08] y [09], pero esta vez respecto a servicios profesionales prestados en concepto de un bien o servicio (en especie).

El subapartado III

Sólo has de rellenarlo si has entregado premios sujetos a retención durante el periodo declarado, ya sea en dinero o en especie (un vehículo, una nevera, un escritorio, etc.). No es un campo muy común, pero si formas parte de esa minoría selecta deberías de seguir los mismos criterios que en los subapartados I y II.

De hecho, si echas un vistazo a los restantes subapartados, es decir, los subapartados IV y V, observarás que siguen la misma tónica que los apartados que ya has rellenado.

El subapartado IV

Está dedicado a los gastos derivados de los aprovechamientos forestales de los vecinos en montes públicos y que representan ganancias patrimoniales para los perceptores.

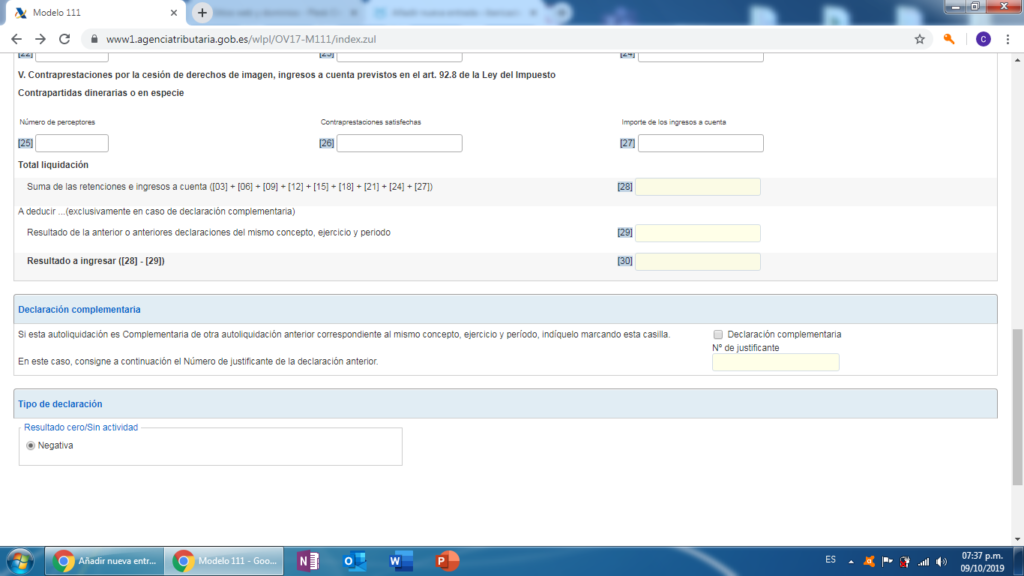

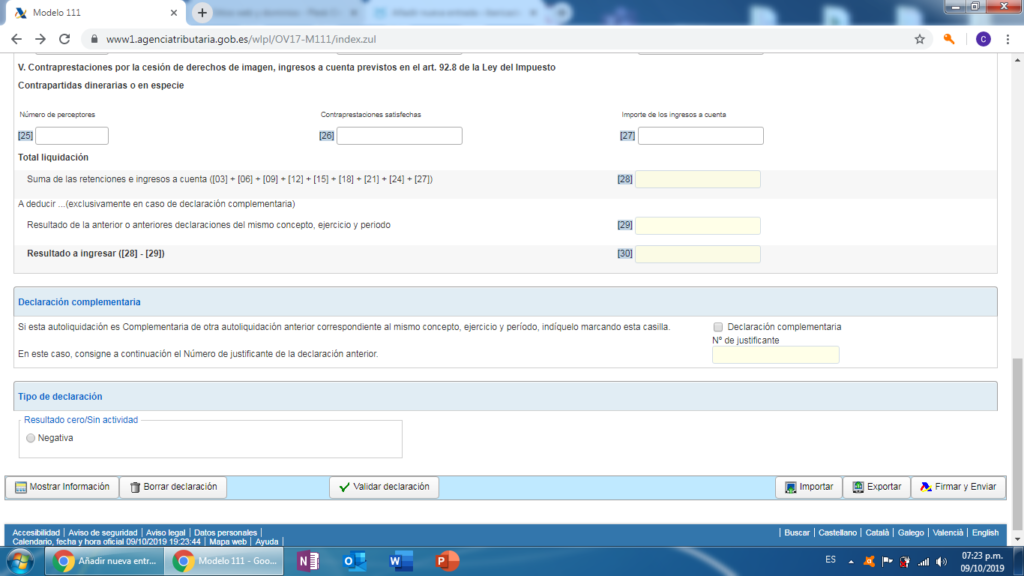

El subapartado V

Corresponde a los derechos de cesión de imagen.

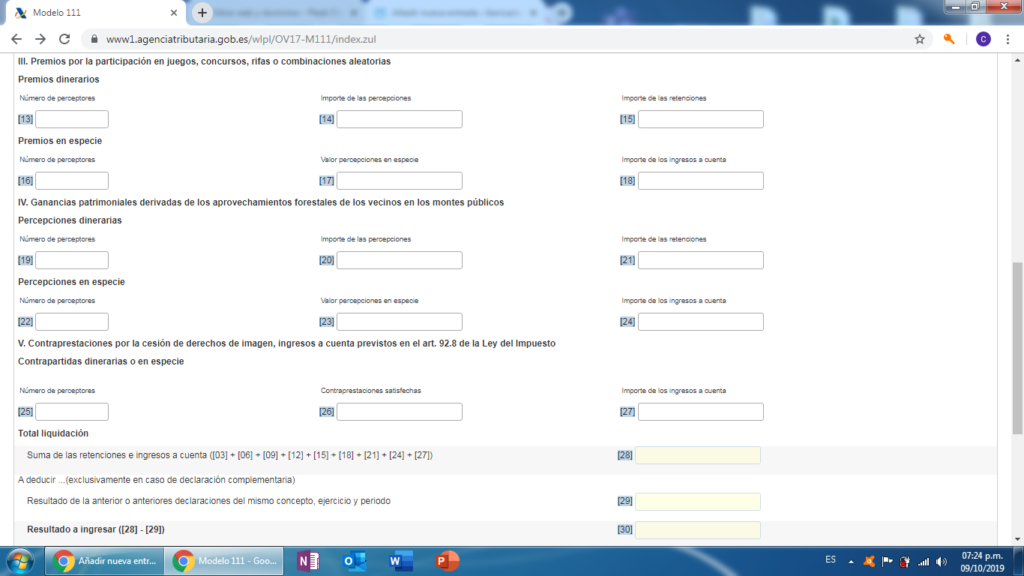

Las casillas [28], [29] y [30]

Están reservadas a la liquidación total, es decir, a lo que vas a declarar. Has de seguir los siguientes pasos:

- Casilla [28]: Has de sumar todas las retenciones que has aplicado en el correspondiente trimestre. Es decir, como te indica el impreso, has de sumar las cantidades de las casillas [03], [06], [09], [12], [15], [18], [21], [24] y [27].

- Casilla [29]: Con esta casilla, Hacienda te da la oportunidad de enmendar errores en declaraciones anteriores. Es decir, que sólo has de rellenarla si has de presentar una declaración complementaria, referente al mismo período de tiempo. ¿Y por qué esa declaración complementaria? Porque cometiste errores en las declaraciones anteriormente presentadas.

- Casilla [30]: Llega el momento de la declaración final. Es decir, a la casilla [28] le has de restar la casilla [29].

«Ya está», ya sabes cómo rellenar el modelo 111 de retenciones.

Un poco más y terminamos..

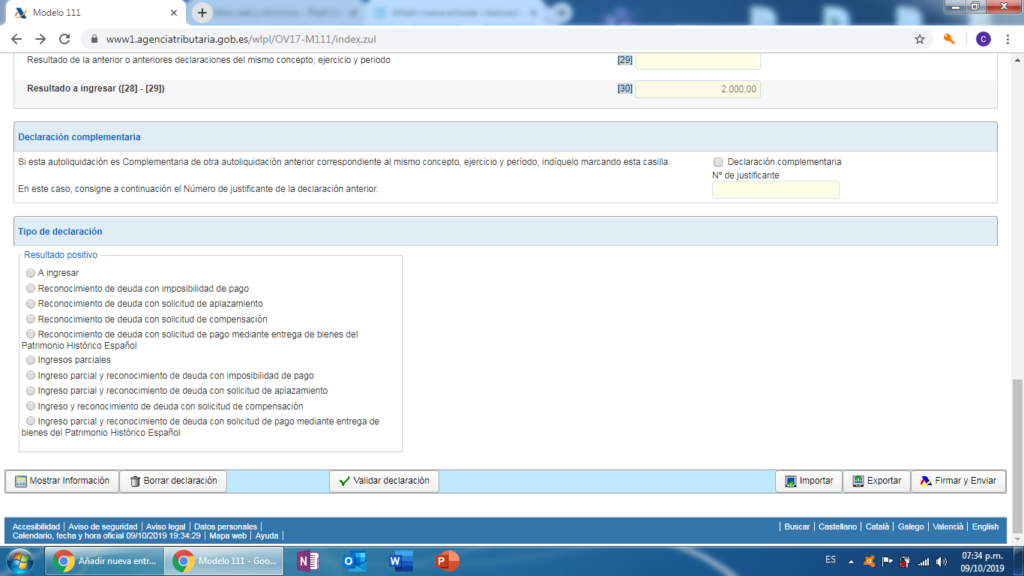

4) Ingreso.

Si el resultado de la casilla [30] es positivo, ese es el importe que has de abonar a Hacienda.

Puedes hacerlo en efectivo o por cuenta bancaria.

5) Negativa.

Puede ocurrir que el importe de la casilla [30] sea negativo. Si es así, no significa que Hacienda te vaya a devolver algo. Significa, simplemente, que no te devuelve nada (y que, desde luego, tú tampoco le has de abonar nada).

6) Complementaria.

Sólo has de marcar la casilla que te aparece con una «X», si esta declaración es una corrección de una declaración anteriormente presentada y correspondiente al mismo período de tiempo.

A continuación has de anotar los 13 dígitos que forman el número de justificante de la declaración que quieres corregir.

7) Firma.

Ya lo tienes. haz clic en Validar declaración, para ver si hay algún error.

Si todo esta correcto pulsa en Firmar y Enviar.